用户登多米体育录

从门店总量来看,壹览商业长期跟踪的20家连锁咖啡品牌以81.69%的增速从2022年底的21250家门店扩张至38609家门店。

从单品牌门店扩张来看,有13个连锁咖啡品牌完成了净增门店量为正。其中,除了库迪在一年内实现门店从87家到7064家的爆发性增长外,有10个品牌增速呈两位数增长,1个品牌增速呈三位数增长。

据iiMedia Research发布的数据显示,2021年中国咖啡行业市场规模达3817亿元,预计2025年我国咖啡市场规模将达10000亿元,以27.2%的增长率不断上升。

2023年,瑞幸咖啡第10000家门店落地,成为了第一家本土门店数量破万的咖啡品牌。库迪咖啡野蛮生长,一年开出门店7000余家。

而就在2023年2月,库迪发起的“百城千店咖啡狂欢节”,剑指瑞幸,打响了咖啡“9.9元时代”的第一枪。随后,瑞幸上线万店同庆活动”、库迪咖啡在抖音推出了“8.8元任意购”活动,逼得星巴克也上线的限时优惠。蜜雪冰城旗下的幸运咖也迅速加入战局,推出9.9元两杯的活动。

低价背后,咖啡品牌连锁化率不断提高。从过去三年连锁咖啡品牌的拓张门店数可以看到,无论是”9.9“价格战的参与者瑞幸、库迪、幸运咖、挪瓦咖啡,还是聚焦精品咖啡赛道的Manner咖啡、Tims咖啡,都在2023年加紧了扩张步法。

各品牌的覆盖城市量也侧面反映其拓张策略的差异。多米体育例如,即便瑞幸整体门店规模数量是库迪的两倍,已覆盖城市量却仅有311城,不敌库迪的327城。精品咖啡这边,现有门店总数破千的Manner咖啡,仅覆盖55城,现门店总数851家的Tims咖啡却已覆盖65城多米体育。也就是说,瑞幸、Manner咖啡更偏向于高密度,库迪、Tims咖啡更偏向走得远。

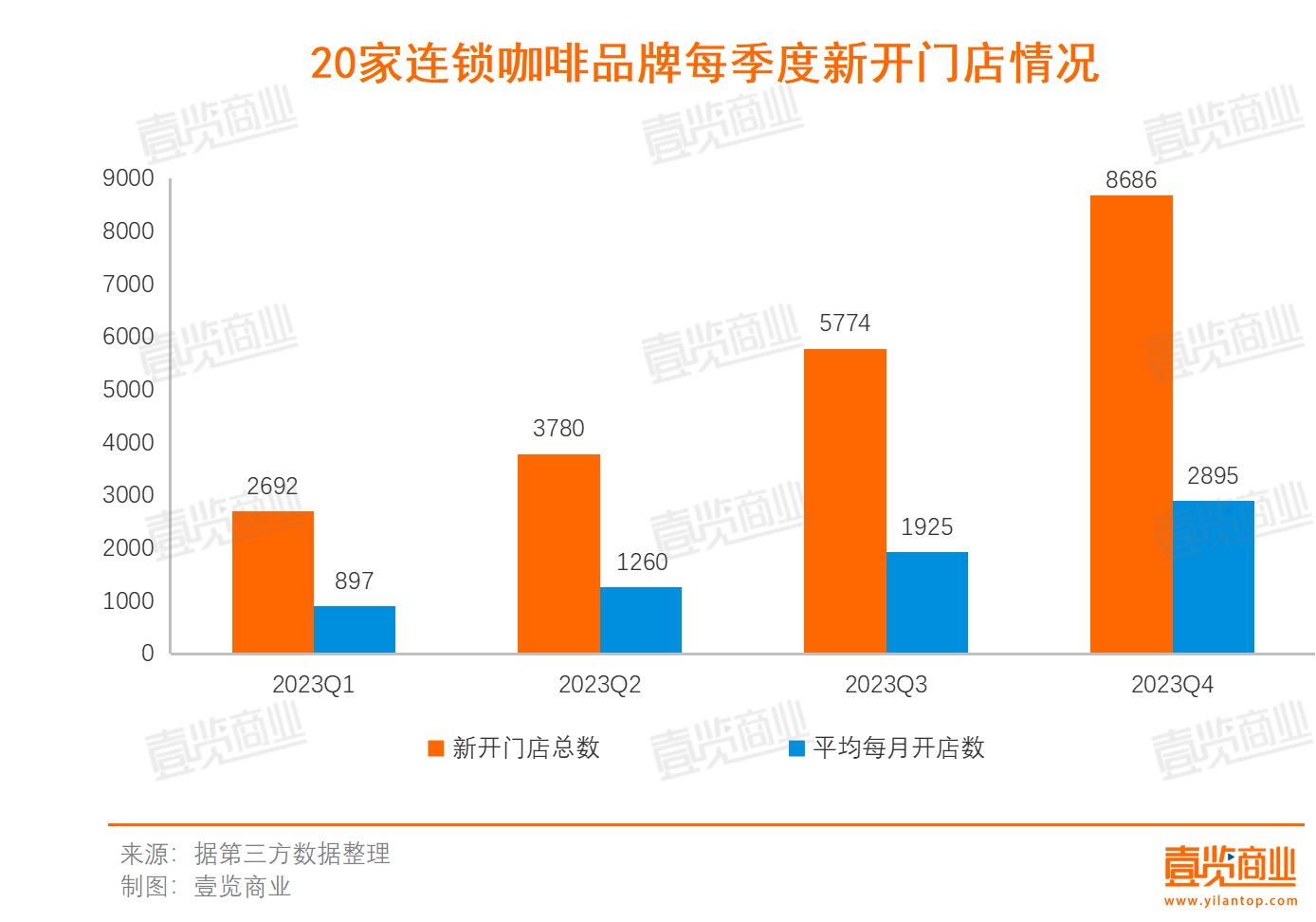

按季度划分来看,这20家连锁茶饮品牌分别在2023年四个季度新开门店约2692家、3780家、5774家、8686家,扩张量逐季攀升。

虽然整体规模呈上升态势,咖啡赛道的生意却并不好做。一方面,头部咖啡企业竞争激烈,出现了第一家万店咖啡品牌;另一方面,在扩张与“价格战”的主旋律背后,咖啡市场的“优胜略汰”表现得更为淋漓尽致。

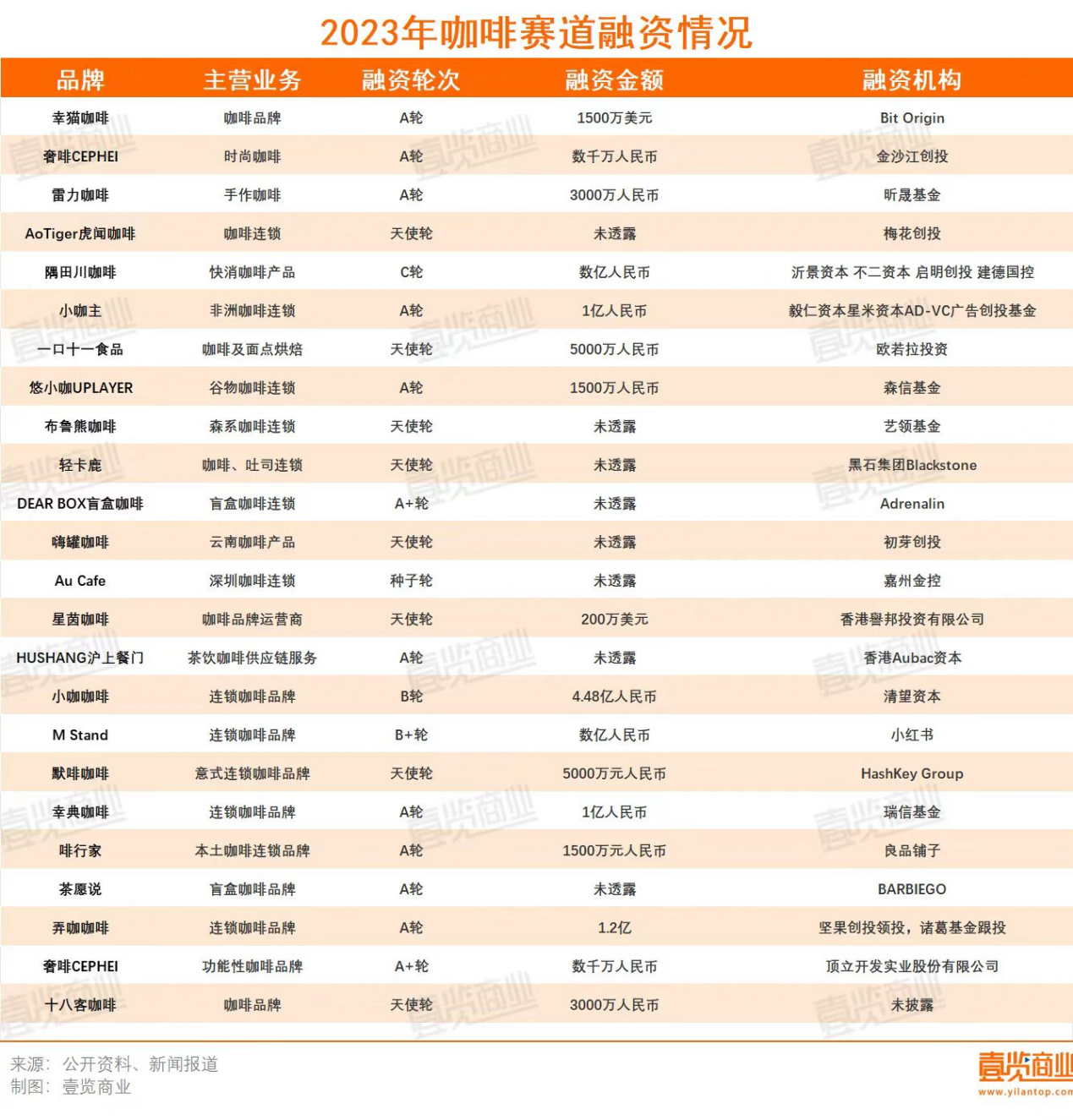

作为国内最火热的消费赛道,在2023年,咖啡赛道共发生24起融资,累计金额17.31亿元。

总体来看,咖啡赛道的融资正在不断朝向垂直化、细分赛道发展。例如,茶愿说定义为盲盒咖啡品牌、蓉小乔咖啡主打果咖、奢啡CEPHEI主打功能性咖啡。显然,现阶段,没有特点的咖啡品牌将很难吸引资本的加入。

据壹览商业统计,至少有7家新茶饮品牌已拥有自家咖啡业务线家茶饮品牌推出了旗下咖啡子品牌。蜜雪冰城是最早推出咖啡子品牌的企业,早在2017年蜜雪冰城便推出了咖啡子品牌幸运咖,截止目前全国已拥有2781家门店。

今年以来,多米体育新茶饮迈向咖啡的现象更加普遍。年初,古茗推出闪萃咖啡系列,4月沪上阿姨推出子品牌沪咖鲜果咖啡,11月末茶饮品牌茶百道则是被爆出正在尝试旗下咖啡子品牌咖灰。

香颂资本董事沈萌曾指出:“茶饮新投资咖啡项目,是在当前已经白热化竞争的咖啡市场以己之短攻彼之长,需要投入更多资源与现有品牌抢夺份额,但如果是投资现有品牌,则是将自己在茶饮领域的资源与咖啡品牌做资源整合,争取‘1+12’的目标。”

时尚品牌和咖啡店强强联手成为潮流:8月,Vans与咖啡店品牌GREEN HOUSE在广州开设“GREEN VANS 限时咖啡店”;6月份,国际奢侈品牌LV(路易威登)和中国咖啡品牌Manner在上海开出联名限时书店。11月,眼镜品牌Ray-Ban雷朋中国首家品牌体验店在上海市中心淮海路开业,与此同时,全国首家雷朋咖啡也正式开业,据悉,其门店主要产品为意式咖啡。

除了时尚圈外,脑白金也想试水咖啡赛道。11月末巨人集团旗下脑白金咖啡首家快闪店,在上海市淮海中路武康大楼邮政所开业。据了解,该快闪店由脑白金与合作伙伴共同打造,为期一个月。脑白金品宣负责人向媒体表示表示,试水咖啡,正是脑白金品牌年轻化的一次新尝试。

相较新茶饮赛道,壹览商业长期追踪的20家连锁咖啡品牌的厮杀更为激烈。诸多品牌出现了大规模关店的情况。比如,挪瓦咖啡相较与2022年底门店数少了500余家;不眠海去年全年仅开出5家门店,总体门店量减少25家;太平洋咖啡近三年新开店面逐年递减,2023年更是规模缩水三分之一;另外,Seesaw coffee、Double Win Coffee整体数量也呈负增长。

以不眠海为例,壹览商业认为,不眠海咖啡一年仅开5家店,与其母公司便利蜂的营业状况脱不了干系。2021年5月,便利蜂以“店中店模式”推出饮品站“不眠海Sober Hi”,并在随后两月快速扩张至200余家。高峰期,不眠海的数量一度在500家以上。

然而,不眠海和便利蜂,到底是“一荣俱荣、一损俱损”。2022年起,便利蜂开始收缩阵线家。在便利蜂自身都难保的情况下,不眠海咖啡的发展自是更难乐观。据悉,部分便利蜂门店当中,不眠海咖啡的各类设备已经停运。

借助华润资源,太平洋咖啡先后在2012年、2014年分别与华润银行、上海仁济医院合作,首次推出咖啡银行、医院咖啡店等新型业态。

2016年,太平洋咖啡成功挤掉Costa成为行业老二,被誉为星巴克最大竞争对手。到2017年时,太平洋咖啡步入巅峰时刻。它们在全球开出近500家门店,并且形成了太平洋咖啡直营店、特许加盟业务以及企业咖啡服务业务三条业务主线。

瑞幸等一众咖啡品牌的入场,改变了很大一部人群对咖啡的消费观,定位高端饮品的太平洋咖啡,还来不及培养出星巴克这样的人群心智,自身的产品、品牌营销没跟上,自然就被时代甩下了。

据美团统计,在全球咖啡馆数量最多的上海,今年独立咖啡店的数量首次出现了减少,在咖啡总店数中的占比由去年的60.1%跌至55%。

一方面,连锁咖啡品牌在选址、定价、成本、营销曝光等方面构成了对独立咖啡店的多维打击。另一方面,线上电商对于独立咖啡店也冲击巨大。线上电商不仅可以提供性价比极高的各种咖啡产品,还能够帮助用户布局家庭咖啡解决方案,都给了消费者更多替代选项。

一位杭州的独立咖啡店店主告诉壹览商业,自己的店面原位于办公园区对面,几个月前,这条街被整改定位成“特色咖啡街区”,招商进来的全都是瑞幸、库迪、manner 咖啡等连锁咖啡品牌,目前自己的店面也快“活不下去了”。

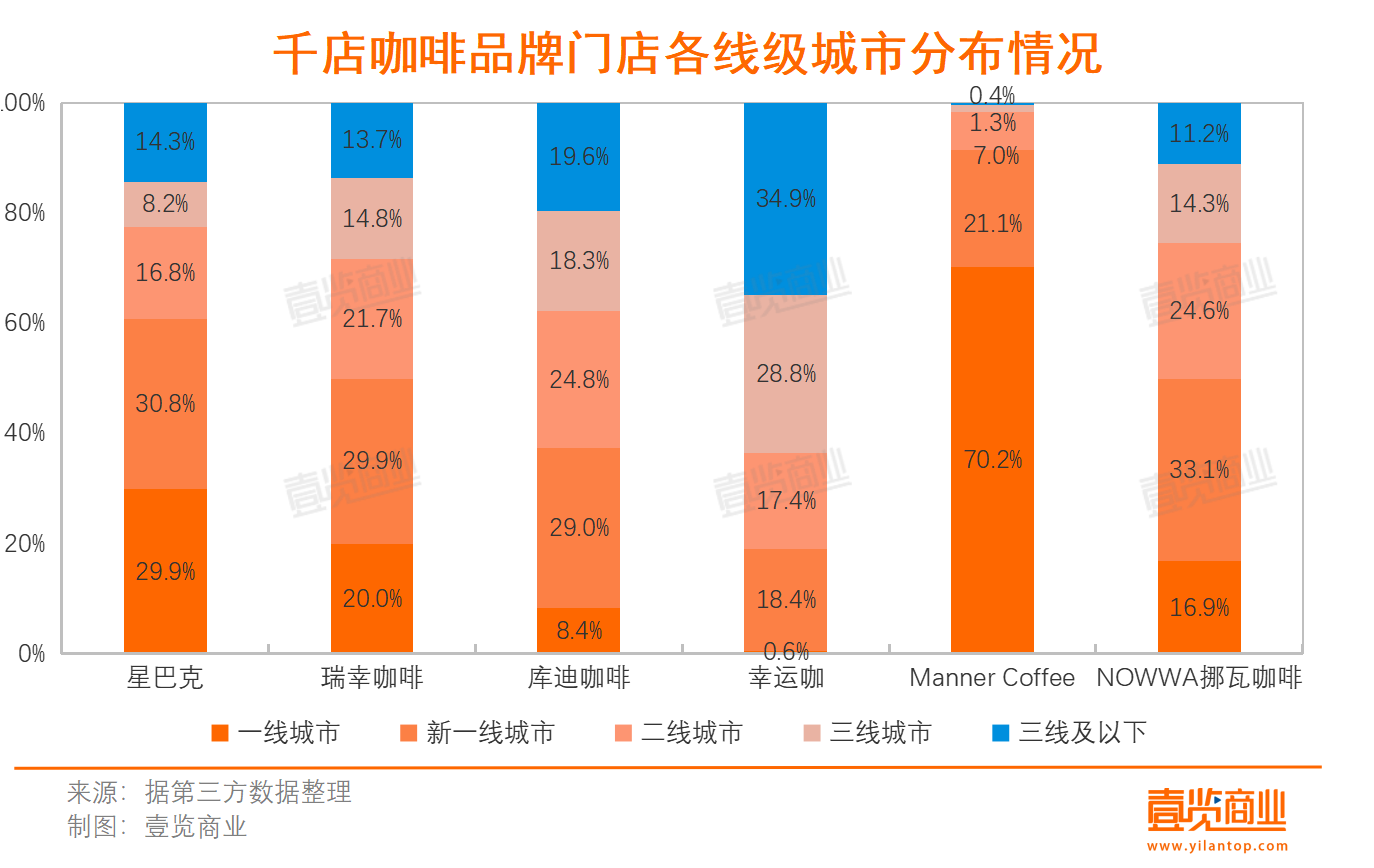

在城市选址,以及不同线级城市的门店分布上,可以窥见连锁咖啡品牌们的策略规律。壹览商业选取星巴克、瑞幸、库迪、幸运咖、Manner咖啡以及挪瓦咖啡六家千店品牌作为代表,来分析其各自的门店分布策略。

六个品牌当中,门店规模量更大的瑞幸、星巴克、库迪在各线级城市的门店分布也更均匀,而门店数量相对较少的幸运咖、Manner咖啡以及挪瓦咖啡,则更需要考虑将有限的门店有所侧重的进行布局。

例如,蜜雪冰城旗下的幸运咖沿袭了蜜雪冰城浸入下沉市场的打法,将重点放在三线及三线以下城市,一线%。

定位精品咖啡的Manner咖啡则将70.2%的门店都布局在了一线%的门店布局在了新一线城市。

据第三方数据,挪瓦咖啡目前有1000余家门店,尽管和头部咖啡品牌相比门店量偏少,挪瓦咖啡在各县级城市依旧维持相对平衡的门店分布,更多把新一线城市以及二线城市作为自己的扩张重点。

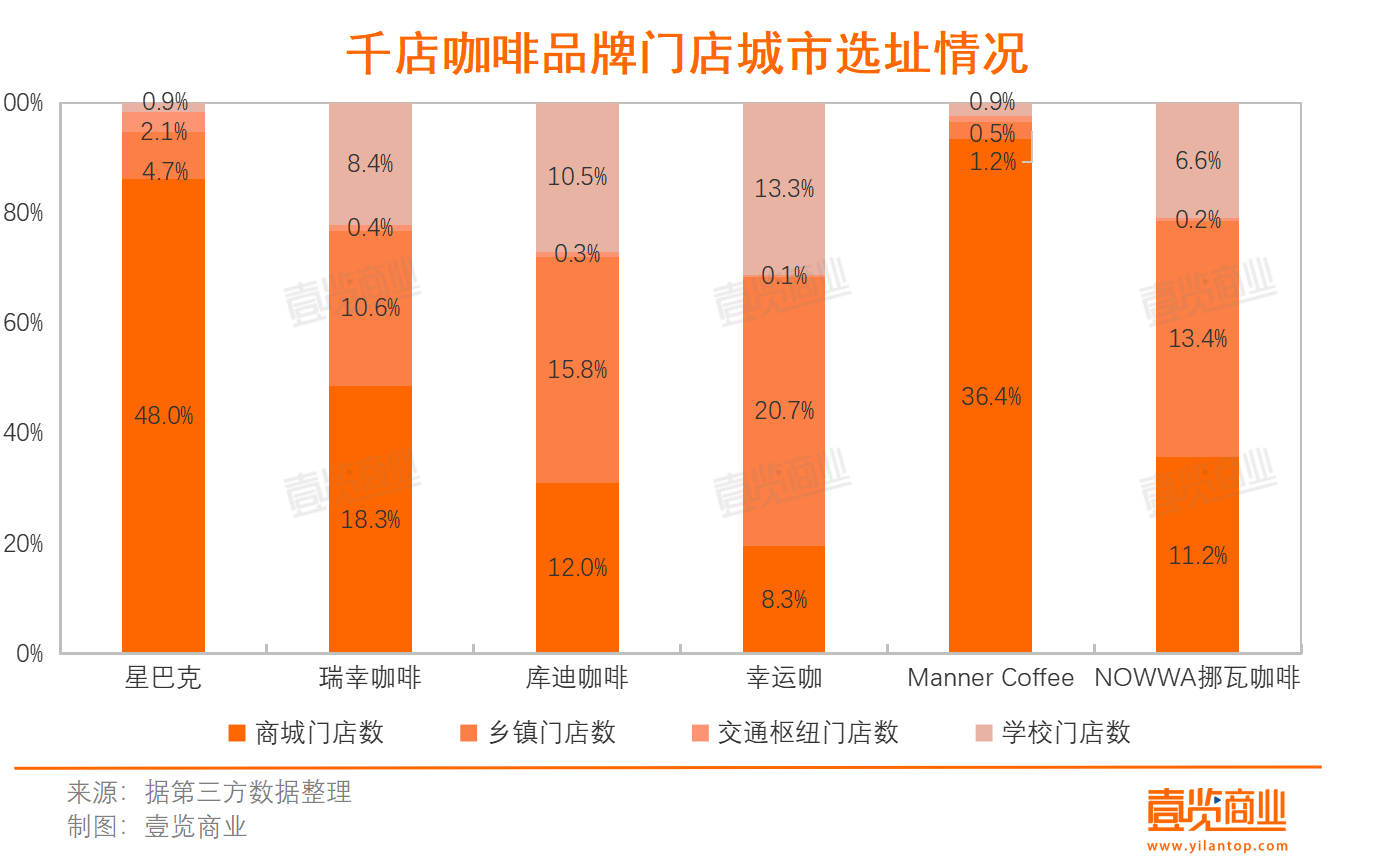

从具体门店选址来看,客单价更高的星巴克和Manner 咖啡偏向聚焦开出商场门店,据第三方平台数据,星巴克的商场店占比48.0%,Manner Coffee 的商场店占比36.4%。乡镇门店总体占比较低,星巴克和Manner 咖啡的乡镇门店都仅占0.9%。在交通枢纽店这一板块,星巴克是布局该类场所最多的品牌。

瑞幸、库迪和幸运咖选择了更则符合其低价属性的门店布局策略,走向乡县及学校。瑞幸、库迪、幸运咖商场门店的占比分别为18.3%、12.0%、8.3%,逐个递减,在乡县门店的布局分别是10.6%、15.8%、20.7%,逐个递增。值得注意的是,瑞幸、库迪、幸运咖的客单价也是瑞幸>库迪>幸运咖。

整体来看,在过去一年咖啡行业最大的变化就是,咖啡真正的融入了国人的生活。低价咖啡的流行使消费者们的生活方式发生了改变,对咖啡的接受度也日益提升。行业内的各格品牌,也从多方面着手,不断提升其影响力和竞争力。可以预判,今年的咖啡赛道,竞争将激发激烈。

多米体育

多米体育